近日,在国泰基金“江河浩荡,风云际会”2024年度冬季策略会上,国泰基金基金经理陶然分享了他对于2024年冬季短债市场的展望,并表示将坚持防守反击为主,力求为广大投资者获取比较稳健的收益。

陶然表示,今年债券市场总体行情较好,虽然三季度末四季度初有不小的调整,但总体来讲大多数债券市场投资者获得了比较不错的收益。

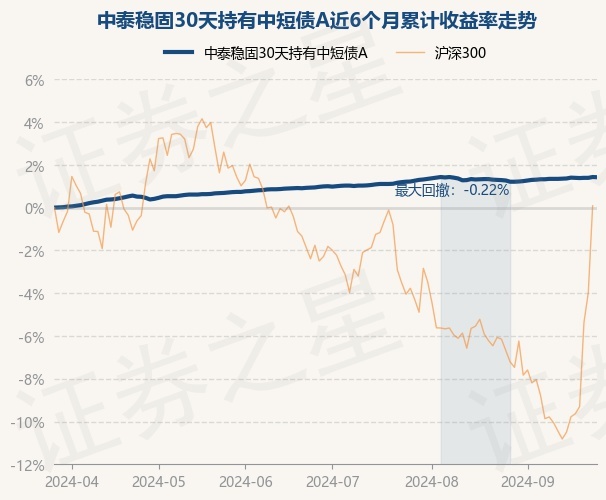

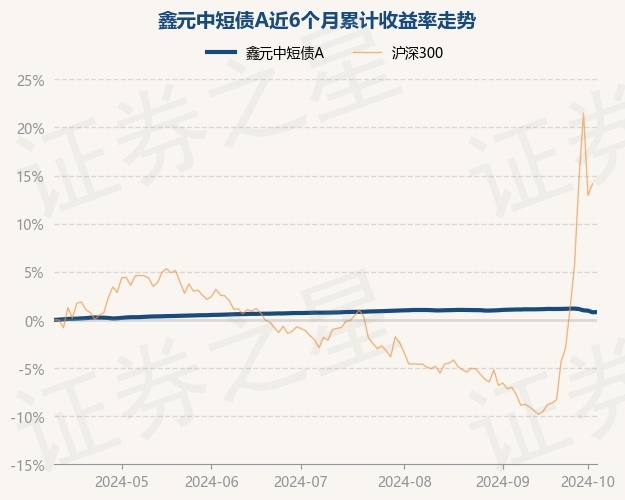

回顾闲钱管家系列运作,陶然表示:“对于短债这类策略的产品定位,我们思考较多。作为投资经理,经常会被问到一个问题,即如何提升组合的业绩。多数情况下,投资经理会把业绩指标等同为收益率。收益率当然重要,但简单把业绩指标等同为收益率指标,对于这一类专注在短期债券投资的产品有失偏颇。我们不仅关注收益率,也关注日胜率、最大回撤幅度、连续回撤天数等,以及我们非常看重的最大回撤的恢复天数,即需要多少天才能让净值重新创新高,这是现金管理类产品非常重要的一点。”

图片来源于网络,如有侵权,请联系删除

“归根到底就是我们会更加注重回撤。整体的投资策略是在控制回撤的前提下,力求获取比较稳定的投资收益。”陶然表示,“打个比方,我们的投资策略有点像防守反击。我们会强调防守,但不是一味防守,还是会抓住市场调整的机会去做进攻,进攻完后又会继续等待下一个机会,在这个过程中做好组合的回撤控制。作为基金经理,在管理这一类产品的时候最重要的点,在于我们需要有一定的逆向思维。在全市场都情绪高涨的时候,我们要保持一份冷静,提前做好防守和预判。当市场的调整真的来临的时候,能够做好组合的赎回的应对。”

图片来源于网络,如有侵权,请联系删除

在复盘三季末债市调整时,他提出,三季度末有一个非常超预期的降准和降息,无论是从时点上说,还是从幅度来说。降准和降息这一超预期“双降”,一定是利好债券市场的,因为市场此前并没有过多定价。为什么最终反而演变成事后来看债市很大的一次调整呢?因为它激发了其他大类资产的行情。债券资产并不是孤立的,而是很大程度上受权益类资产、房地产市场的影响。9月份的调整,从事后来看,激发了权益市场的做多热情,短期内对债券市场形成了一定的挤出效应。

“最近十年,债券市场调整比较大的时间大多集中在四季度。”陶然分析称,一方面,四季度是全年最重要的一个季度。落袋为安、止盈等操作往往都会在四季度发生,而机构投资者按照年度来考核,所以相对来说,四季度是机构投资者比较容易止盈、发生卖出操作的时点。另一方面,尤其是最近几年,四季度的增量宏观政策落地的概率很高,去年是增发特别国债,今年是地方债的发行。这也是因为,四季度是一个很重要的为来年布局的时点,也是今年经济收官的重要时点。所以四季度债券的供给往往会有一些超预期。债券供给的超预期,又使得央行需要配合支持性的货币政策,日积月累,每年四季度增量宏观政策落地的概率就会很高。

陶然认为,对于年底的流动性是可以放心的,问题在于节奏以及发债之间的配合。无论是通过潜在的降准,还是通过买断式逆回购,或者是央行买债的操作,都能够提供短期、中期和长期的流动性,让市场平稳应对。

“对于短债这类产品,我们还是会坚持防守反击为主,落实好中等久期、灵活的杠杆,还有高评级的信用策略。最近这一轮债券市场的调整,很大程度上还是来自于信用利差的走扩。一些低评级信用主体在本轮调整过程中,信用利差的走扩还是比较显著的。”陶然表示,“对于我们来说,年底存在一定不确定性,包括来自权益市场和季节性的不确定性。我们会坚持进可攻、退可守的配置策略,不简单在这个时点集中做进攻的操作。而是坚持在控制回撤的前提下,力求为广大投资者获取比较稳健的收益。”

(文章来源:经济参考报)

推荐阅读: