新华财经北京11月26日电(王菁)随着本轮隐债置换地方专项债的加速落地,债券市场阶段性利空出尽,机构更是开始提前交易近期降准兑现与跨年行情。截至11月25日晚间,已有18个地区披露超1.21万亿元再融资专项债券置换存量隐性债务,较年内2万亿计划已过半,而如此体量的公告发行仅不到半个月时间。

然而,本周初的债券二级市场并未因天量供给压力展露疲态,经历此前短暂两日的小幅扰动过后,投资者转而将目光聚焦至宽松货币政策的配合出台,上周五超长债已经迎来补涨,11月25日早间的MLF缩量续作更是引发降准“临近”预期。在此背景下,乐观情绪抢跑会持续多久?能否引导收益率突破前低?当下应“上车”还是止盈?业内众说纷纭。

图片来源于网络,如有侵权,请联系删除

降准窗口临近?

11月25日,央行开展9000亿元一年期MLF操作,利率持平2.0%。整体来看,此次MLF操作利率保持不变,主要原因是近期政策利率和LPR报价等市场基准利率保持稳定,缩量续作也并不意味着流动性投放的缩减。而从本周流动性比对方面来看,投放的9000亿MLF能够有效对冲周内7300亿的地方债净缴款。

图片来源于网络,如有侵权,请联系删除

然而,本月MLF缩量续作并未引发市场对流动性的担忧,反而迅速激发投资者关于降准的预期,市场更期待的还是降准是否会在本周落地。此前,央行行长潘功胜曾在2024金融街论坛年会上表示,"预计年底前视市场流动性情况,择机进一步下调存款准备金率0.25-0.5个百分点。考虑到目前潜在的流动性压力,不少机构认为年内第三次降准有望快速兑现。

中信证券首席经济学家明明对新华财经表示,政府债供给和财政支出的节奏错位会在12月的月中时点对资金面造成扰动,叠加MLF到期以及季节性因素,12月不排除央行降准50BPs,或通过买断式逆回购、国债买入等多种工具配合来熨平资金面波动。

受此乐观预期提振,当日债券市场延续上周五回暖势头,银行间主要利率债收益率多数下行。数据显示,10年期国债活跃券收益率下行1.55BP报2.0625%,超长期国债活跃券收益率下行2.4BPs报2.241%,10年期国开债活跃券收益率下行1.5BP报2.13%。国债期货则延续超长端占优情形,当日30年期主力合约涨0.67%,10年期主力合约涨0.17%,5年期主力合约涨0.12%,2年期主力合约涨0.04%。

图片来源于网络,如有侵权,请联系删除

东方金诚研究发展部执行总监冯琳也表示,在一揽子增量政策发力过程中,货币政策将更加注重保持市场流动性处于合理充裕状态,为经济增长动能回升提供有利的货币金融环境。预计央行将通过降准、在二级市场买卖国债、开展买断式逆回购操作等方式,适时向市场注入中长期流动性,配合地方债券顺利发行。

华西证券首席经济学家刘郁对新华财经指出,“从发行进程的视角来看,特殊再融资专项债的发行进度已然超出市场预期。因而11月最后一周和12月中上旬,已经进入降准落地的窗口期。MLF续作、买断式逆回购、央行净买入国债等方式可以对流动性缺口实施第一层平滑,如果资金舒缓效果不佳,央行则有可能及时宣布降准,以对冲集中供给对债市产生的扰动。”

追涨还是止盈?

“利空情绪被逐步消化,利多观点正在不断累积。”临近年末又逢供给高峰,市场正在一方面等待着降准消息,另一方面继续关注地方债供给带来的影响。那么,周初迅速升温的乐观情绪能否带动收益率的新一轮下行?货币政策工具是否会顺应市场预期?

根据目前已发行情况来看,自11月15日河南率先发行隐债置换再融资专项债以来,截至上周五(11月22日),相关专项债已经发行2244亿元。其中江苏省已发行额度最高,达到1200亿元,贵州、河南次之,额度分别为476亿元和318.2亿元。从已发行期限来看,目前发行的所有债券期限均已超过10年(包含10年),分布上来看较为平均,因此对于长久期和超长久期利率债扰动较大。

据新华财经梳理,截至11月25日晚间,共有18个地区披露存量隐性债务置换的再融资专项债券发行计划,包括15个省和3个计划单列市,金额累计已达12123.4925亿元。

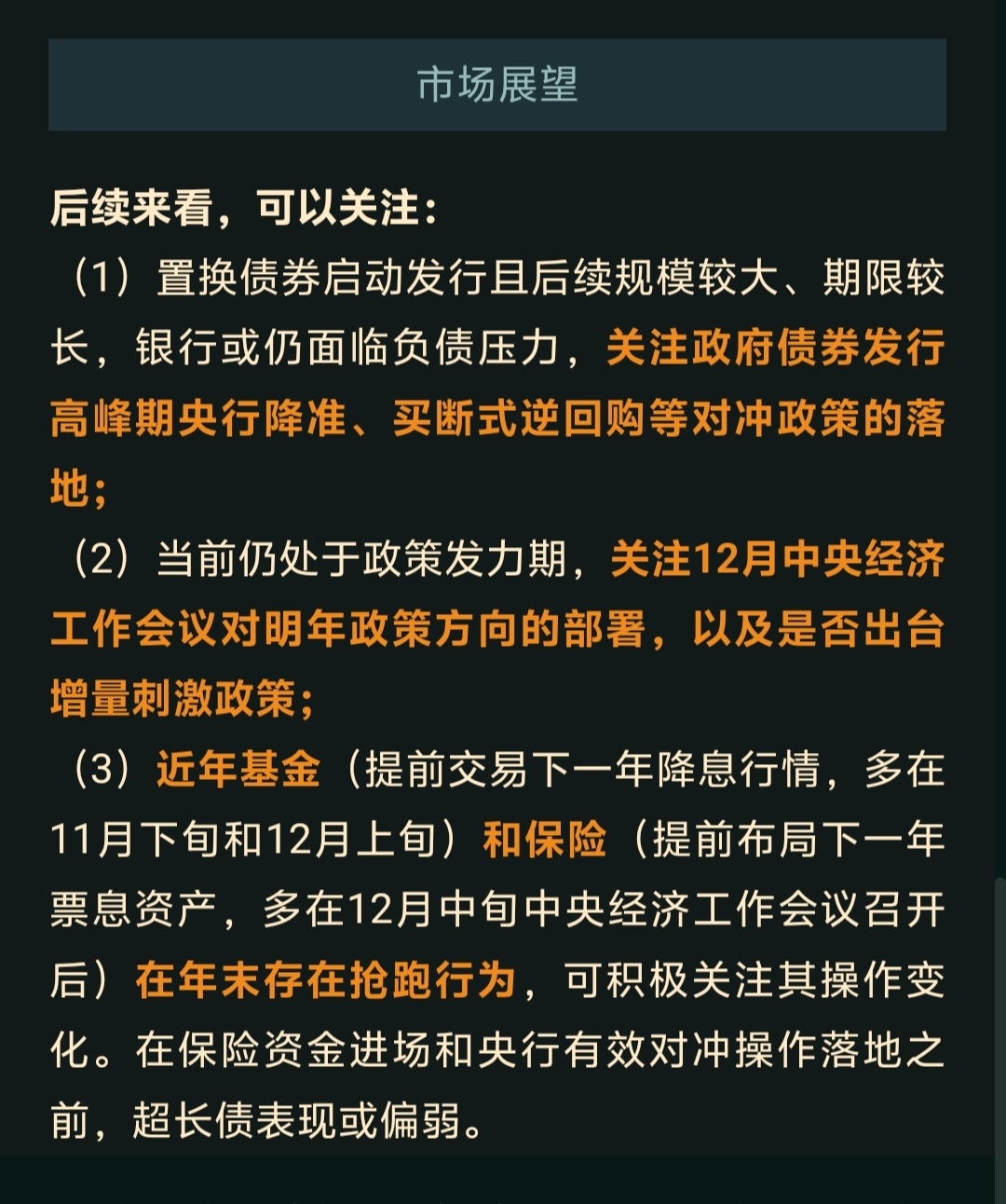

可以说,供给节奏与货币宽松预期或是年末债市主要博弈点。华泰固收研报显示,考虑到11月以来利率已经有所反应,后续下行空间预计不大,10年国债2.0%仍是阻力位。如果本周较大规模地方债供给驱动利率小幅上行,年末行情的空间有望进一步打开,可以积极寻找调整中的增配机会。

国联证券研究所固定收益首席分析师李清荷对新华财经表示,在经济基本面确认企稳前,债市行情未尽,年内10年国债收益率或在2%-2.2%区间震荡。从曲线上来看,在宽货币预期下,短债确定性或更高,但是考虑到当前曲线已经走陡,预计后续走陡空间或有限。

“当前资本利得提供的机会可能难以覆盖反复交易的摩擦成本,持券观望或是更优选择。”刘郁进一步给出其他两种行情策略称,如果债市收益率出现大幅上行,这可能意味着空头情绪集中释放,此时调整即是买入机会,“低弹性”的10年期品种或是更安全选择;如果债市提前交易降准预期,收益率快速下行接近前低,即10年国债2.04%一线,此时可能需要抓准时机及时止盈,利率先下后上的概率同样不低。

当然,也不乏持更加乐观态度的机构。明明则认为,“政府债供给压力以及政策预期博弈会对收益率形成扰动,但只要央行对于资金面呵护力度足够,收益率便仍存下行空间,待供给逐步落地后,可以关注曲线走平带来的交易机会。”

国盛证券首席固收分析师杨业伟也对新华财经表示,“考虑到广谱利率下行,以及股市震荡对债市资金挤压的逐步缓和,收益率存在达到甚至突破前低的可能。”

具体到投资品而言,置换债集中发行会导致大行面临负债压力放大问题,在此背景之下,机构认为央行还有可能使用买断式逆回购配合政府债券发行。华创证券固收首席分析师周冠南对新华财经分析称,“考虑政府债券缴款或为1个月左右的短期扰动,若采用降准、买断式逆回购等偏长期限的资金进行对冲,对于明年的资金预期维稳相对有利,跨年后资金分层或有修复机会,预计资金面利好可以助推债券短端收益率下行修复,年末配置性价比落在存单、短信用品种。”

(文章来源:新华财经)

推荐阅读: