有道是,千金难买牛回头,资本市场上一旦价格趋势形成,想要回调,难上加难,这让空方一再失望,直至绝望。

图片来源于网络,如有侵权,请联系删除

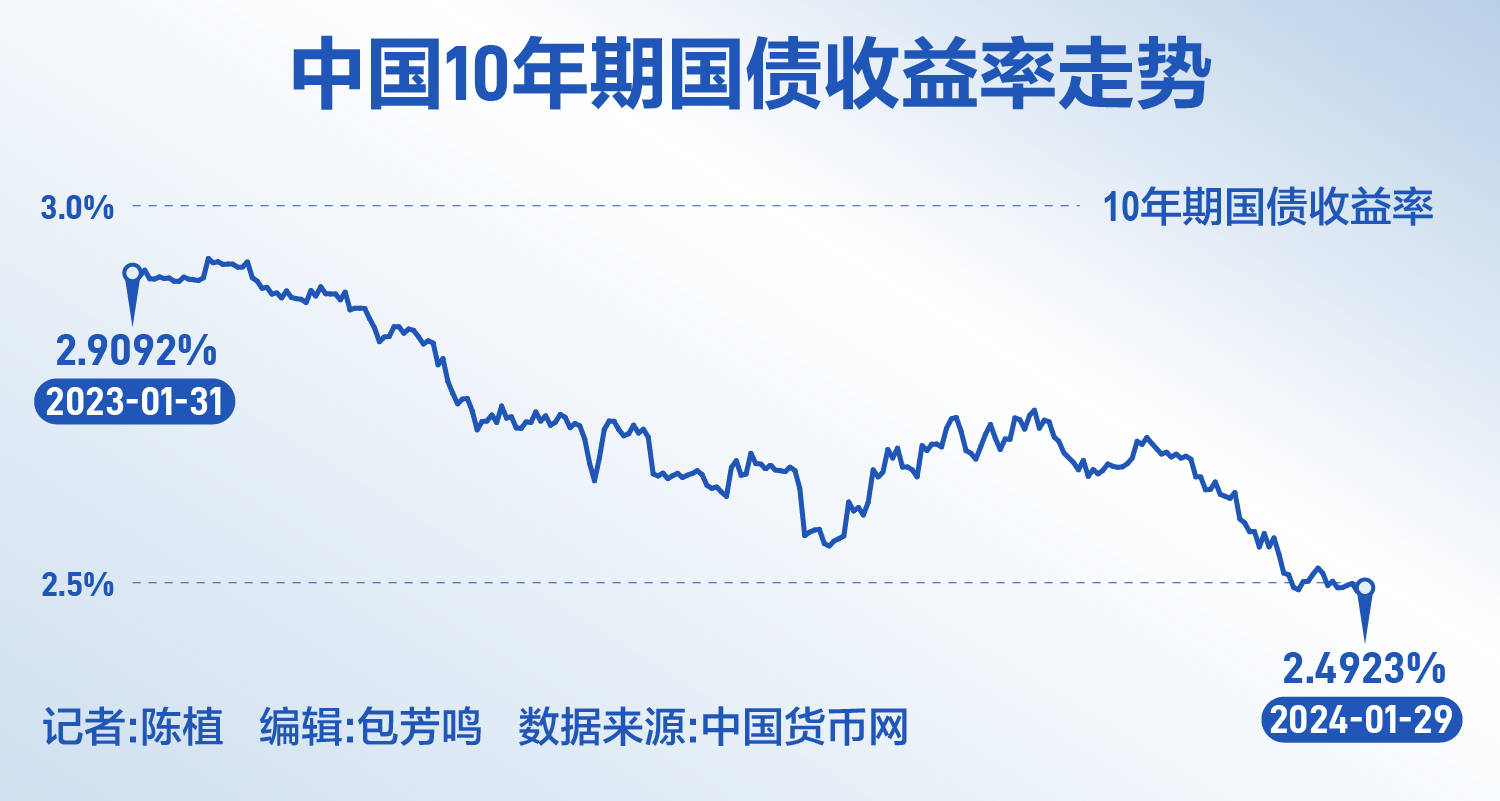

2月28日的交易中,30年期国债依旧大涨,收益率持续下跌盘中击穿2.5%,这是央行中期借贷便利MLF的利率,这是一次历史性的事件。

图片来源于网络,如有侵权,请联系删除

2月29日,国债市场延续火爆,10年期主力合约涨0.12%,5年期主力合约涨0.04%,2年期主力合约涨0.01%。银行间主要利率债收益率多数走低,10年期国债活跃券230026收益率下行1.30BP,报2.3420%;30年期国债活跃券230009收益率下行3.10BP,报2.4720%,继续击穿MLF利率。

中期借贷便利(MLF),是指中央银行提供中期基础货币的货币政策工具,于2014年9月由中国人民银行创设。对象为符合宏观审慎管理要求的商业银行、政策性银行,可通过招标方式开展。发放方式为质押方式,并需提供国债、央行票据、政策性金融债、高等级信用债等优质债券作为合格质押品。

图片来源于网络,如有侵权,请联系删除

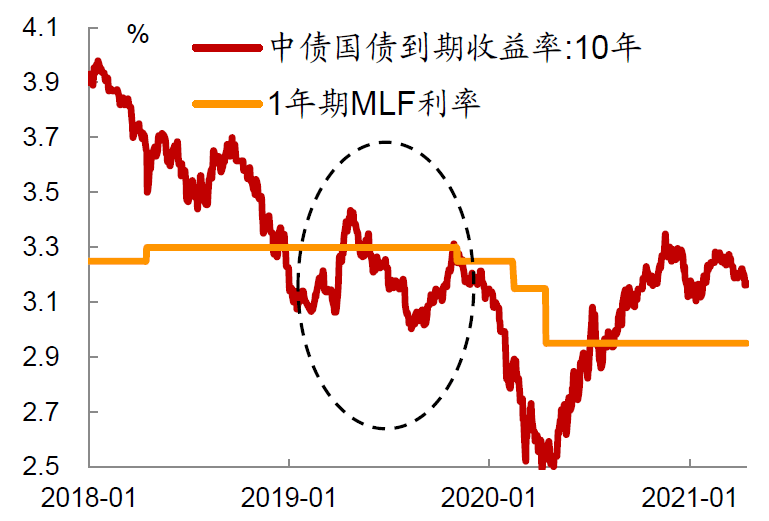

简单讲,是在我国双顺差结束,外汇占款减少之后,央行向商业银行提供基础货币的一个工具,MLF的利率事实上就是央行的政策利率,是长期资金的市场定价基准,处在央行货币政策利率走廊的上沿。

目前市场的普遍预期是我国仍然处在降息的周期之中,央行的货币政策必然是宽松的,但是由于2月份降低了5年期LPR利率,而MLF利率并未动,MLF利率连续6个月保持不变,这就强化了央行必须降低MLF利率的预期,只要一天MLF利率不降,市场的执念就会更加顽固,长期债的牛市状态就不会改观。

长期国债的牛市已经形成一致预期,做空盘的爆仓就是因为跟趋势对着干。

长债牛市的逻辑是,由于物价持续下行,消费和房地产目前国内需求仍然疲弱,市场预期较为一致,利率大方向未逆转,只要市场调整就是买入的时机。

同时,机构资产荒是今年持续的市场形势,此前机构配置的标的比如城头债、非标、存款等或者在萎缩,或者收益率都在下行,保险和中小银行被迫锁定长久期资产。

券商报告认为,从保险资金来看,保费收入大增,保险需配置一定量的长久期资产以满足监管要求,同时,存款利率的超预期下调,导致部分保险资金可能弃存款买债券,2023年12月保险10年以上国债净买入规模超季节性增长,为超长债行情提供了较强的支撑。

基金也是债市的推动者,主要是资本市场波动过大,而债市一直处在牛市状态,并且确定性极强,加了杠杆买入,收益并不比权益市场低。某些理财资金和私募的资金更是大胆介入债市,某些证券私募去年以来抛股票买债券,赚的盆满钵满。

此前有传闻,协议存款受到监管,这导致市场预期保险资管、理财将加大债市的配置。公募基金也是30年债券的配置方,此后理财和中小银行加入,推升市场演绎极致行情。

那么未来长期债券市场的火爆还会继续吗?市场普遍的预期是,至少从短期看,还看不到回调的迹象。当然也有机构已经在提示风险,因为从盘面看已经有机构大量购进短期债券,主要是前期对长债的做多过于拥挤,有些机构做多杠杠放得太高,导致价格虚高利率过低,一旦经济数据出现反转,就会出现踩踏效应。

另一个方面的风险是央行的操作,这方面的风险在过去比比皆是,比如突然毫无征兆的净回笼资金,或者停止逆回购停止释放资金,导致市场短期利率出现大幅反弹,就会影响市场预期,出现大规模的回撤。

当然,从央行目前维持MLF利率在2.5%不变,同时通过大规模降准以及公开市场融出资金保持市场的流动性,可以看出,央行的操作是在量上保持宽松,但在价上一直是很严格的,这也是MLF利率被30年期国债利率轻易击穿的原因。

问题的本质可能还是汇率,尽管目前看美国此轮通胀正在收敛,但是去年末预期的3月降息已经不可能,而全年的降息幅度也大大收敛,这让本来就给我们打开的货币政策空间再次变得逼仄,那么短期内降低MLF利率的可能性看来并不大。

(文章来源:华夏时报)

推荐阅读:

882亿元贵州化债迎利好 五大主体或将受益 一地区利差反而走阔